因受到產能限制、產品質量問題、上游材料短缺等一系列沖擊,拼接面板供不應求,面板價格從第三季度開始就一路攀升。明年面板廠洗牌后又將會對拼接面板價格產生怎樣的影響呢?

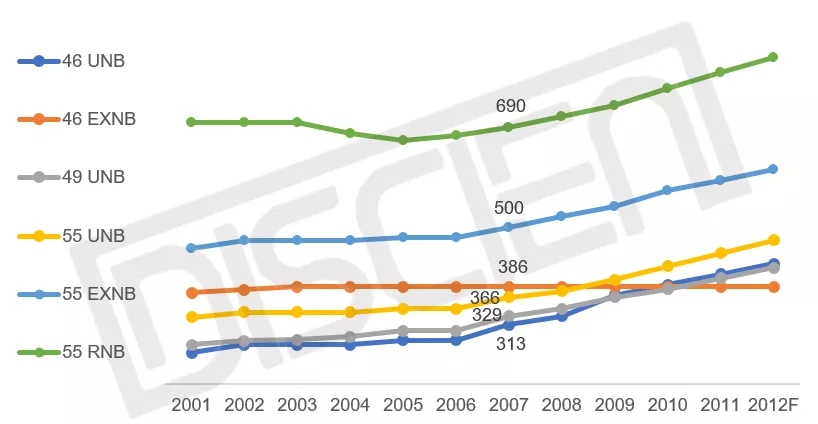

圖1:2020年拼接面板價格變化(以低亮為例)

數據來源:DISCIEN,Unit:$

從供應端來看:首先是SDC的退出,SDC從11月開始已停止液晶拼接面板的產品供應,10月份為其最后出貨時間。2020年SDC拼接面板出貨總量約為454K,其中UNB和ENB出貨量分別為257K、197K,在2020年前10月UNB和EXNB的出貨結構中SDC的占比分別為27%,72%,SDC的退出意味著明年UNB和EXNB的產品供應將會受到較大影響;

表1:Jan’20~Oct’20分拼縫(UNB&EXNB)各面板廠出貨占比

數據來源: DISCIEN

其次BOE、CSOT、AUO、INX的產能配置變化,面板廠欲通過設備轉換及設備改造來擴大EXNB及RNB產能,BOE明年上半年ENB產能將擴大2倍,下半年擴大6倍,RNB產能擴大2倍左右,AUO ENB的產能也將擴大1~2倍;

最后是HKC的加入,HKC的UNB產品預計將于明年量產,將會部分彌補SDC的UNB產能空缺。

從需求端來看:明年疫情后行業回暖,零售存貨釋放將拉升中低端需求,UNB需求會有所增加;RNB目前多應用于政府等高端行業,LED小間距對RNB的替代速度加快,明年RNB的需求增速將放緩。

結合供需來看:DISCIEN預估明年全球液晶拼接面板供應量為1570K,全球需求量為1550K,若面板廠不分配更多產能到UNB的話,2021年UNB將會出現短暫缺貨的情況,EXNB和RNB的供應將大于需求。

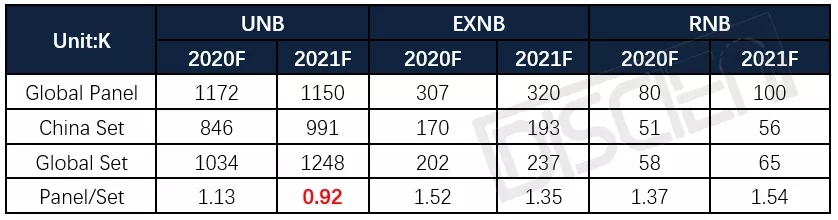

表2:2020~2021年拼接屏供需預測

數據來源: DISCIEN

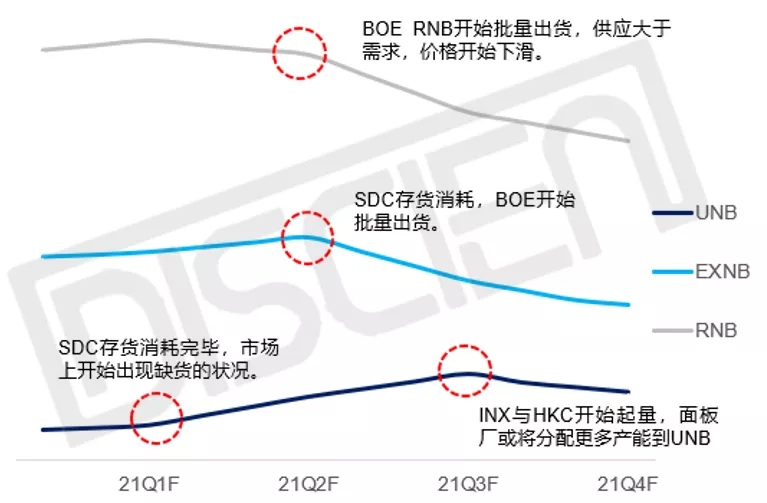

DISCIEN預測明年UNB將會有兩個價格拐點,第一個拐點在Q1末,SDC囤貨消耗殆盡及Q2需求增加導致供不應求,價格將會上漲;第二個拐點會在Q3末,INX及HKC UNB產品開始起量、面板廠或將分配更多產能到UNB的雙重驅動下將會緩解市場上缺貨的狀況,價格趨于平穩或小幅下滑;

圖2:2021年分拼縫面板價格趨勢預測

數據來源: DISCIEN

EXNB將會有一個價格拐點(Q2),前兩季度依托LGD出貨及SDC的存貨基本維持供需平衡,從Q3起BOE開始批量出貨,供過于求,價格開始下滑;

RNB的價格拐點預計與EXNB一致,發生在Q2末,BOE RNB產品開始起量,價格下降幅度將大于EXNB。