據了解,TCL華星T9第一支產品50” TV面板已于9月量產。從此大陸面板廠8.6代線將步入”百家爭鳴“時代,如今HKC共擁有四條8.6代線,其中綿陽及長沙工廠產能今年全面爬坡,四條產線全部達成滿產之后將實現月產能近700K大板8.6代線產能。另外BOE(B19)去年收購的原CEC成都工廠也已量產相關商顯產品,隨著CSOT的入局,以及2025年即將量產的天馬TM19,未來2~3年內將共有7條大陸面板廠產線生產商顯面板。8.6代線對商顯產業會造成如何影響?本文將從尺寸/產線利用率/應用三大維度進行解析:

圖一:大陸面板廠8.6代線地圖(商顯面板相關)

圖片來源:DISCIEN

①尺寸:

面板廠可借助8.6代線優勢進行尺寸升級。在母板大小上,相較于G8.5(2.5m*2.2m)及G7.5(2.25m*1.95m),G8.6(2.6m*2.25m)略勝一籌,因此面板廠紛紛利用此特性進行尺寸升級。例如BOE B19生產的90”是在G7.5生產的86”基礎上進行的升級,如今BOE也已量產90” TV面板。另外BOE及HKC在G8.5生產的98”基礎上規劃了100”產品,以相同的道理HKC在105”的基礎上規劃了107”。總體來說,8.6代線可生產比現有產品尺寸大1~2寸的面板,反觀歷史,同樣也存在相近尺寸下,更大尺寸替代小1~2寸產品的情況。如39”和40”,39”起初由臺廠AUO主導,其后隨著SDC推出40”,INX也逐漸轉至40”,39”出貨份額不斷受到擠壓,另外一個例子是42”與43”,最初42”面板最大供應商LGD由于提高產線利用率目的轉而生產43”,加之BOE加入43”陣營,42”正在逐漸退出歷史舞臺,最后48”/49”/50”三大尺寸中也是50”逐漸替代48”及49”。由此可見,相近尺寸的情況下更大的尺寸更占優勢,同時也需更多的面板廠參與保證物量。

圖二:G7.5/G8.5/G8.6生產尺寸對比

圖片來源:DISCIEN

圖三:相近尺寸出貨份額變化示例

數據來源:DISCIEN

②產線利用率:

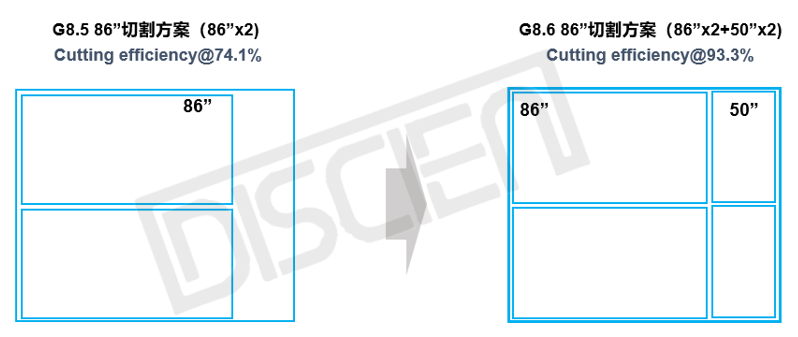

面板廠可借助8.6代線選擇最優產品組合,提高產線利用率的同時與其他產品分攤成本。以商顯產業中較為重要的86”舉例,目前8.5代線上生產86”多采取純切或者與條形屏進行套切的方式,一方面純切利用率較低,另一方面物量較低的條形屏難以與86”分攤成本。8.6代線可實現86”與50” MMG,50” TV物量支撐在一定程度上能夠分攤86”成本,同時切割利用率也將大幅提升。

圖四:G8.5與G8.6 86”生產方式對比

圖片來源:DISCIEN

③應用:

面板廠可借助8.6代線開拓中小尺寸商用產品應用。CSOT T9將大力發展IT、車載等產品,同時也將開發尺寸相近的中小尺寸商用產品。HKC H1/H4等產線布局15.6”及以下尺寸產品,目標領域包括電子紙、智慧家居、智慧穿戴等。于中小尺寸顯示領域深耕多年的天馬也計劃于TM19規劃相關商顯產品。根據DISCIEN數據統計2022年前三季度全球商顯面板出貨量中21.5”以下尺寸占比僅為9%,21.5”以下尺寸商顯應用仍待開拓,8.6代線中小尺寸布局可開拓更多商用產品領域,如工業、泛娛樂、金融、零售、醫療等。

圖五:2022年前三季度全球商顯面板出貨分尺寸段份額

數據來源:DISCIEN

總結而言,產線更迭必將帶來產品創新,如同過去10多年里8.5代線創造55”的成功及10.5代線帶來的65”/75”生產優勢,8.6代線又將為整體顯示產業帶來哪些創新產品及應用?為商顯市場注入怎樣的活力?讓我們翹首以待!